L’étalon or, Bretton Woods, Nixon, De Gaulle et la France

Le choc Nixon a été une série de mesures économiques prises par le président américain Richard Nixon en 1971, en réponse à l’augmentation de l’inflation.

Les mesures les plus importantes étaient le gel des salaires et des prix, les surcoûts sur les importations et l’annulation unilatérale de la convertibilité internationale directe du dollar américain en or.

Bien que les actions de Nixon n’aient pas formellement aboli le système existant de Bretton Woods en matière d’échanges financiers internationaux, la suspension de l’un de ses éléments clés a effectivement rendu le système de Bretton Woods inopérant.

Nixon avait alors publiquement déclaré son intention de rétablir la convertibilité directe du dollar en or après la mise en œuvre des réformes du système de Bretton Woods, toutes les tentatives de réforme se sont révélées infructueuses. En 1973, le système de Bretton Woods a été remplacé de facto par le régime actuel basé sur des monnaies à flottement libre.

Le Contexte de l’accord

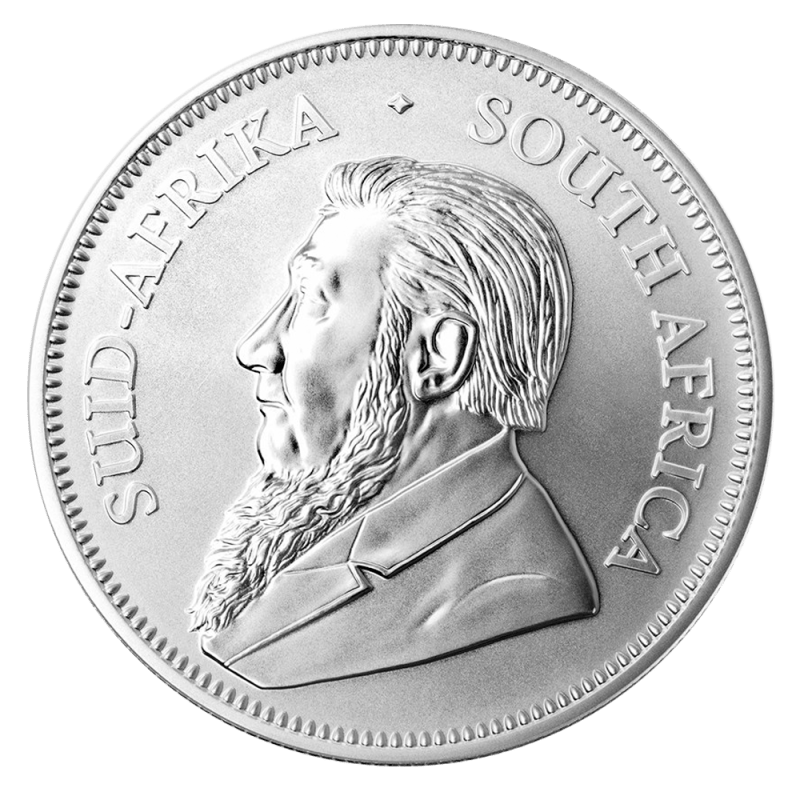

En 1944, des représentants de 44 nations se sont réunis à Bretton Woods, dans le New Hampshire, pour mettre au point un nouveau système monétaire international qui a été baptisé « système de Bretton Woods ». Les participants à la conférence avaient espéré que ce nouveau système « assurerait la stabilité des taux de change, préviendrait les dévaluations compétitives et favoriserait la croissance économique ». Il a fallu attendre 1958 pour que le système de Bretton Woods devienne pleinement opérationnel. Les pays réglaient désormais leurs comptes internationaux en dollars qui pouvaient être convertis en or à un taux de change fixe de 35 dollars l’once, qui était remboursable par le gouvernement américain. Ainsi, les États-Unis se sont engagés à soutenir chaque dollar à l’étranger avec de l’or, et les autres devises ont été rattachées au dollar.

Pendant les premières années qui ont suivi la Seconde Guerre mondiale, le système de Bretton Woods a bien fonctionné. Avec le plan Marshall, le Japon et l’Europe se reconstruisaient après la guerre, et les pays en dehors des États-Unis voulaient que les dollars soient dépensés pour les biens américains : voitures, acier, machines, etc. Comme les États-Unis possédaient plus de la moitié des réserves d’or officielles du monde, 17851 tonnes (574 millions d’onces) à la fin de la Seconde Guerre mondiale -, le système semblait sûr.

Cependant, de 1950 à 1969, alors que l’Allemagne et le Japon se redressaient, la part des États-Unis dans la production économique mondiale a chuté de manière significative, passant de 35 % à 27 %. En outre, une balance des paiements négative, une dette publique croissante due à la guerre du Vietnam et l’inflation monétaire de la Réserve fédérale ont entraîné une surévaluation croissante du dollar dans les années 1960.

En France, le système de Bretton Woods a été qualifié de « privilège exorbitant de l’Amérique » ; une expression qui a été inventée dans les années 1960 par Valéry Giscard d’Estaing, alors ministre français des Finances. L’expression a souvent été attribuée à Charles de Gaulle de manière erronée, qui aurait eu des opinions similaires.

En effet, il a abouti à un « système financier asymétrique » où les citoyens non américains « se voient soutenir le niveau de vie américain et subventionner les multinationales américaines ». Comme l’a résumé l’économiste américain Barry Eichengreen : « Il ne coûte que quelques cents au Bureau de la gravure et de l’impression pour produire un billet de 100 dollars, mais les autres pays devaient débourser 100 dollars de biens réels pour en obtenir un ».

En février 1965, le président Charles de Gaulle a annoncé son intention d’échanger ses réserves en dollars américains contre de l’or au taux de change officiel. Il a envoyé la marine française outre-Atlantique pour ramasser la réserve d’or française et a été suivi par plusieurs pays. Comme cela a entraîné une réduction considérable du stock d’or américain et de l’influence économique américaine, cela a conduit le président américain Richard Nixon à mettre fin unilatéralement à la convertibilité du dollar en or le 15 août 1971. Cela devait être une mesure temporaire mais le dollar est devenu définitivement une monnaie fiduciaire flottante en octobre 1976, le gouvernement américain a officiellement changé la définition du dollar ; les références à l’or ont été supprimées des lois.

En 1966, les banques centrales non américaines détenaient 14 milliards de dollars, alors que les États-Unis n’avaient que 13,2 milliards de dollars de réserves d’or. Sur ces réserves, seuls 3,2 milliards de dollars pouvaient couvrir les avoirs étrangers, le reste couvrant les avoirs nationaux.

En 1971, la masse monétaire avait augmenté de 10%. En mai 1971, l’Allemagne de l’Ouest quitte le système de Bretton Woods, peu désireuse de réévaluer le Deutsche Mark. Au cours des trois mois suivants, cette décision renforce son économie. Simultanément, le dollar a chuté de 7,5% par rapport au Deutsche Mark. D’autres nations ont commencé à exiger le rachat de leurs dollars contre de l’or. La Suisse a racheté 50 millions de dollars en juillet, la France a acquis 191 millions de dollars en or. Le 5 août 1971, le Congrès américain a publié un rapport recommandant la dévaluation du dollar, dans un effort pour protéger le dollar contre les « renchérisseurs étrangers ». Le 9 août 1971, alors que le dollar perdait de la valeur par rapport aux monnaies européennes, la Suisse a quitté le système de Bretton Woods.

Les événements associés a l’abandon de l’étalon or

À l’époque, les États-Unis avaient également un taux de chômage de 6,1% en août 1971 et un taux d’inflation de 5,84%. Pour lutter contre ces problèmes, le président Nixon a consulté le président de la Réserve fédérale Arthur Burns, le futur secrétaire au Trésor John Connally, puis le sous-secrétaire aux affaires monétaires internationales et futur président de la Fed Paul Volcker.

Dans l’après-midi du vendredi 13 août 1971, ces fonctionnaires, ainsi que douze autres conseillers de haut rang de la Maison Blanche et du Trésor, ont rencontré secrètement Nixon à Camp David. Il y eut un grand débat sur ce que Nixon devait faire, mais finalement, Nixon, s’appuyant fortement sur les conseils du Connally, un homme sûr de lui, décida de démanteler Bretton Woods en annonçant les actions suivantes le 15 août :

Nixon a ordonné au secrétaire au Trésor Connally de suspendre, à certaines exceptions près, la convertibilité du dollar en or ou en d’autres actifs de réserve, ordonnant de fermer la fenêtre de l’or de sorte que les gouvernements étrangers ne puissent plus échanger leurs dollars contre de l’or.

Nixon a publié le décret 11615 (en application de la loi de stabilisation économique de 1970, imposant un gel des salaires et des prix pendant 90 jours afin de lutter contre l’inflation. C’était la première fois que le gouvernement américain promulguait un contrôle des salaires et des prix depuis la Seconde Guerre mondiale.

Une surcharge des taxes à l’importation de 10 % a été fixée pour garantir que les produits américains ne soient pas désavantagés en raison de la fluctuation prévue des taux de change.

S’exprimant à la télévision le dimanche 15 août, alors que les marchés financiers américains étaient fermés, M. Nixon a déclaré ce qui suit :

« Le troisième élément indispensable à la construction de la nouvelle prospérité est étroitement lié à la création de nouveaux emplois et à l’arrêt de l’inflation. Nous devons protéger la position du dollar américain en tant que pilier de la stabilité monétaire dans le monde entier. Au cours des 7 dernières années, il y a eu en moyenne une crise monétaire internationale par an …

J’ai ordonné au secrétaire Connally de suspendre temporairement la convertibilité du dollar en or ou en d’autres actifs de réserve, sauf dans des montants et des conditions déterminés comme étant dans l’intérêt de la stabilité monétaire et dans le meilleur intérêt des États-Unis.

Maintenant, quelle est cette action très technique et qu’est-ce que cela signifie pour vous ?

Permettez-moi d’en finir avec la peur imaginaire de ce qu’on appelle la dévaluation.

Si vous voulez acheter une voiture étrangère ou faire un voyage à l’étranger, les conditions du marché peuvent faire que votre dollar achète un peu moins. Mais si vous faites partie de l’écrasante majorité des Américains qui achètent des produits fabriqués en Amérique, votre dollar vaudra demain autant qu’aujourd’hui. En d’autres termes, cette action aura pour effet de stabiliser le dollar. »

Le public américain croyait que le gouvernement les sauvaient des escrocs et d’une crise de change provoquée par l’étranger.

Sur le plan politique, les actions de Nixon ont été un grand succès. Le lendemain, le Dow a augmenté de 33 points, son plus grand gain quotidien à ce moment-là, et l’éditorial du New York Times disait : « Nous applaudissons sans hésitation l’audace avec laquelle le président a agi ».

En décembre 1971, la surtaxe à l’importation a été abandonnée dans le cadre d’une réévaluation générale des monnaies du Groupe des Dix (G-10), qui, en vertu de l’accord du Smithsonian, ont ensuite été autorisées à des dévaluations de 2,25 % par rapport au taux de change convenu. En mars 1973, le système de taux de change fixe est devenu un système de taux de change flottant. Les taux de change des devises n’étaient plus le principal moyen d’administration de la politique monétaire des gouvernements.

Les ramifications ultérieures

Le choc de Nixon a été largement considéré comme un succès politique [citation nécessaire], mais comme un mélange économique qui a provoqué la stagflation des années 1970 et conduit à l’instabilité des monnaies flottantes. Le dollar a chuté d’un tiers au cours des années 1970.

Selon le rapport du World Trade Review « The Nixon Shock After Forty Years : The Import Surcharge Revisited », Douglas Irwin rapporte que pendant plusieurs mois, les responsables américains n’ont pas réussi à obtenir des autres pays qu’ils acceptent une réévaluation officielle de leur monnaie. Le mark allemand s’est considérablement apprécié après avoir été autorisé à flotter en mai 1971. En outre, le choc de Nixon a déclenché une énorme spéculation contre le dollar. Il a forcé la banque centrale du Japon à intervenir de manière significative sur le marché des changes pour empêcher le yen de prendre de la valeur.

En deux jours, les 16 et 17 août 1971, la banque centrale du Japon a dû acheter 1,3 milliard de dollars pour soutenir le dollar et maintenir le yen à l’ancien taux de 360 yens par rapport au dollar. Les réserves de change du Japon ont rapidement augmenté : 2,7 milliards de dollars (30%) une semaine plus tard et 4 milliards la semaine suivante. Néanmoins, cette intervention à grande échelle de la banque centrale du Japon n’a pas pu empêcher la dépréciation du dollar américain par rapport au yen.

La France était également prête à laisser le dollar se déprécier par rapport au franc, mais pas à laisser le franc s’apprécier par rapport à l’or. Bien plus tard encore, en 2011, Paul Volcker a exprimé ses regrets quant à l’abandon de Bretton Woods : « Personne n’est responsable », a déclaré Volcker. « Les Européens ne pouvaient pas vivre avec l’incertitude et ont créé leur propre monnaie et maintenant, les difficultés sont revenues ».

En 1996, l’économiste Paul Krugman (prix Nobel de sciences économiques, 2008) a résumé ainsi l’ère post-« Nixon Shock » ou « Choque Nixon »

Le système monétaire mondial actuel n’attribue aucun rôle particulier à l’or.

En effet, la Réserve fédérale n’est pas obligée de lier le dollar à quoi que ce soit. Elle peut créer et imprimer autant de monnaie qu’elle le juge approprié. Un tel système sans contrainte présente de puissants avantages. Par-dessus tout, la Fed est libre de répondre à des récessions réelles ou menacées en injectant de l’argent. Pour ne prendre qu’un exemple, cette flexibilité est la raison pour laquelle le krach boursier de 1987 – qui a commencé de manière aussi effrayante que celui de 1929 – n’a pas provoqué de chute de l’économie réelle. Si une monnaie nationale flottant librement présente des avantages, elle comporte aussi des risques. Tout d’abord, elle peut créer des incertitudes pour les opérateurs et les investisseurs internationaux. Au cours des cinq dernières années, le dollar valait jusqu’à 120 yens et même pas plus de 80. Les coûts de cette volatilité sont difficiles à mesurer (en partie parce que les marchés financiers sophistiqués permettent aux entreprises de couvrir une grande partie de ce risque), mais ils doivent être importants. En outre, un système qui laisse les gestionnaires monétaires libres de bien faire les choses, les laissent également libres d’être irresponsables – et, dans certains pays, ils ont été prompts à saisir l’occasion.

Les débats sur le choc de Nixon ont persisté jusqu’à ce jour, les économistes et les politiciens de tout l’éventail politique essayant de donner un sens au choc de Nixon et à son impact sur la politique monétaire à la lumière de la crise financière de 2007-2008.

Source Wikipedia