L’emprunt Or de Giscard: un énorme gouffre financier.

Cet emprunt indexé sur le cours de l’or fut un jackpot pour les épargnants et un choix désastreux pour le gouvernement français.Pour bien comprendre cette emprunt , il se souvenir des accords économiques ayant dessiné les grandes lignes du système financier international mis en place après 1944, les accords de Bretton Woods avaient pour objectif principal la mise en place d’une organisation monétaire mondiale et favoriser la reconstruction et le développement économique des pays touchés par la guerre.

Ils consacraient une parité fixe entre les monnaies des pays développés, fondée sur l’étalon-or. Le retour à l’étalon-or étant impossible, le système monétaire mondial va se faire autour du dollar américain, mais avec un rattachement à l’or. Toutes les monnaies sont définies en dollar qui devient la seule monnaie définie en or. La conjoncture internationale du moment était désormais assujettie aux variations de valeur du dollar américain.

En août 1971, le président américain Richard Nixon décida de suspendre la convertibilité en or du dollar, ouvrant ainsi la voie à une explosion record des dettes publiques. Face à cette situation, de nombreux pays européens seront au bord d’un chaos monétaire.

Le choix économique de la France

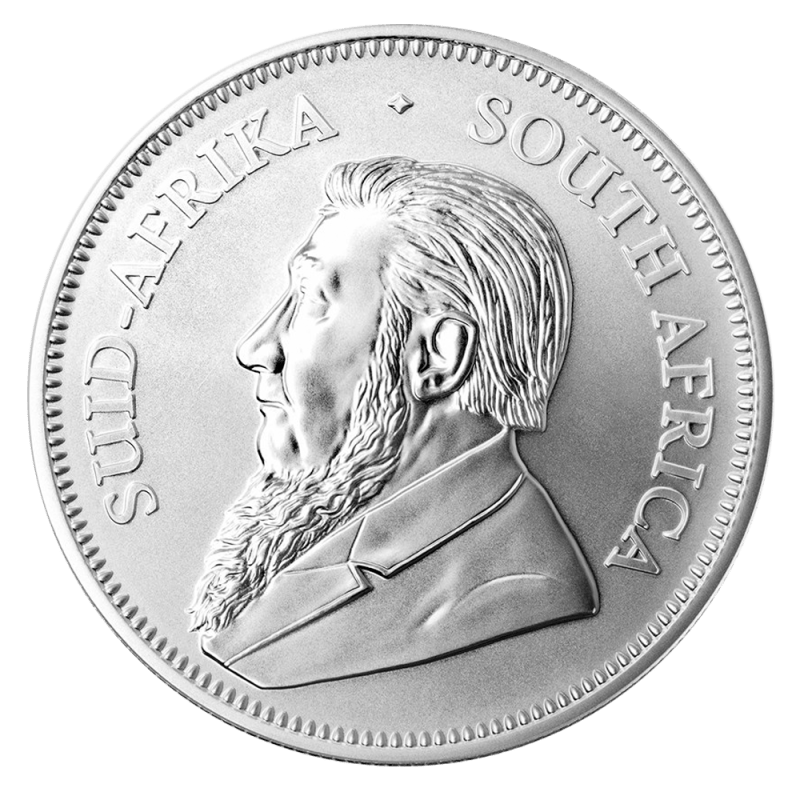

Début des années 70, l’Europe frôle l’inflation et subit de plein fouet la crise du a l’augmentation du prix du baril , la France décida de faire cavalier seul et de jouer les prolongations de l’Étalon Or. En effet, en 1973, Valéry Giscard d’Estaing, alors ministre des Finances et de l’économie lança un emprunt indexé sur le cours de l’or.

Cet emprunt national, nommé l’emprunt de Giscard est émis par l’État français au taux d’intérêt de 7 %. Le choix de cette indexation reflétait la perception de la stabilité du prix de l’or, qui avait été la clé de voûte du système monétaire pendant 30 ans. Il avait pour but de compenser les pertes de recettes budgétaires causées par la baisse de la TVA.

Afin de rassurer les souscripteurs, il est dispensé de droits de succession et de donation et sa valeur était garantie par le cours de l’or. Ce choix paraissait a priori judicieux car, le cours de l’or ne grimpait pas plus vite que l’inflation, et moins certaines années, alors que le nom « or » continuait d’inspirer confiance aux épargnants.

En 1976, les accords de la Jamaïque, confirmant officiellement l’abandon du rôle légal international de l’or renversent complètement cette situation. Le franc, tout comme les autres monnaies n’est plus rattaché à l’or. Seul l’emprunt Giscard restera indexé sur le cours du lingot d’or et verra sa valeur croître à cause de la dévaluation du franc et la croissance du prix de l’or. L’or passa de 97 à 437 dollars l’once entre 1973 et 1988.

Cela n’aurait pas eu d’incidence si l’emprunt avait été émis en francs mais ayant été émis en dollars US, la dévaluation du franc eut un impact sur le taux de change qui passa d’environ 4,40 francs pour un dollar en 1973 à un taux de 6,20 francs en 1988.

Les conséquences financières et coût de l’emprunt or de Giscard

Cet emprunt français a eu la réputation d’avoir été particulièrement coûteux pour les finances publiques : pour 6,5 milliards de francs emprunté pour 15 ans, l’État dut rembourser (en intérêts et capital) plus de 90 milliards de francs. La crise mondiale pousse les investisseurs à se tourner vers l’or plutôt que vers des actifs plus risqués (bourses, entreprises). En réalité, cette hausse n’était importante qu’en monnaie courante, mais la monnaie était alors fortement érodée par une inflation importante, dans tous les pays.

Les leçons de l’échec de cet emprunt

Au-delà du fait qu’il fut une passerelle fragile entre un étalon-or qui avait sombré et une immersion dans un monde de monnaie-papier qui était intrinsèquement fragile, puisque liée à la discipline hasardeuse des Etats, avec le recul du temps, la leçon à tirer fut qu’il est insensé de lier une masse monétaire à un stock aurifère, d’autant que si l’or est convertible en monnaie papier, le rapport de conversion reste toujours un privilège discrétionnaire des autorités publiques. Un étalon monétaire présente aussi l’inconvénient de contraindre excessivement les politiques monétaires et fiscales conjoncturelles. Pourtant, un étalon-or a le mérite de discipliner les Etats. D’ailleurs, dès que les accords de Bretton Woods furent démantelés à l’initiative des Etats-Unis, les Etats européens s’engouffrèrent dans une politique d’endettement indisciplinée, qui consista à alourdir les finances publiques pour masquer la mutation économique des années 1970.

Mais il y a sans doute une autre leçon à tirer, d’une envergure plus inquiétante et aux résonances contemporaines : un Etat qui possède le droit de battre monnaie sans la contrainte d’une garantie tangible, c’est-à-dire un Etat qui imprime des billets dont la seule garantie est l’existence des billets qui seront imprimés dans le futur, est toujours à la frontière d’un dévoiement de sa propre monnaie.

L’emprunt de Giscard ne fut pas le seul, plusieurs emprunts nationaux sont émis au cours de l’histoire économique de la France moderne. Ces emprunts nationaux ont eu lieu en temps de guerre lorsque les finances publiques sont mises à mal, ainsi qu’en temps de paix lorsqu’il faut lancer certains projets et que la dette publique reste élevée. Si l’État manque de trésorerie et que les impôts ne suffisent plus, un emprunt devient parfois nécessaire.

C’est d’ailleurs la raison pour laquelle l’endettement public est foncièrement incompatible avec la stabilité monétaire, et par ailleurs porteur d’inflation. Cette perspective d’inflation conduit à l’appréciation de monnaies informelles et parallèles, tel que l’or.